Na skróty Pokaż

Ruch FIRE, czyli Financial Independence, Retire Early, stał się globalnym fenomenem finansowym, który przyciąga osoby dążące do niezależności finansowej i wcześniejszej emerytury. Opierając się na zasadach oszczędzania, inwestowania oraz minimalizacji wydatków, FIRE umożliwia osiągnięcie wolności finansowej i realizację życiowych pasji poza konwencjonalnym rynkiem pracy. Sprawdź, czym jest FIRE i jak osiągnąć finansową niezależność, stosując się do jego zasad.

Co to jest ruch FIRE?

Ruch FIRE to filozofia finansowa, skupiająca się na osiągnięciu niezależności finansowej i wcześniejszym przejściu na emeryturę. Skrót FIRE oznacza Financial Independence, Retire Early, czyli niezależność finansową i wcześniejszą emeryturę.

Celem ruchu FIRE jest osiągnięcie wolności finansowej poprzez oszczędzanie i inwestowanie. Chodzi o to, aby uzyskać wystarczająco dużo dochodu pasywnego, aby móc zrezygnować z pracy i cieszyć się życiem.

Ruch FIRE opiera się na rygorystycznej dyscyplinie finansowej, długofalowym planowaniu oraz efektywnym zarządzaniu finansami, często wykorzystując różnorodne strategie inwestycyjne w celu generowania pasywnych dochodów.

Historia ruchu FIRE

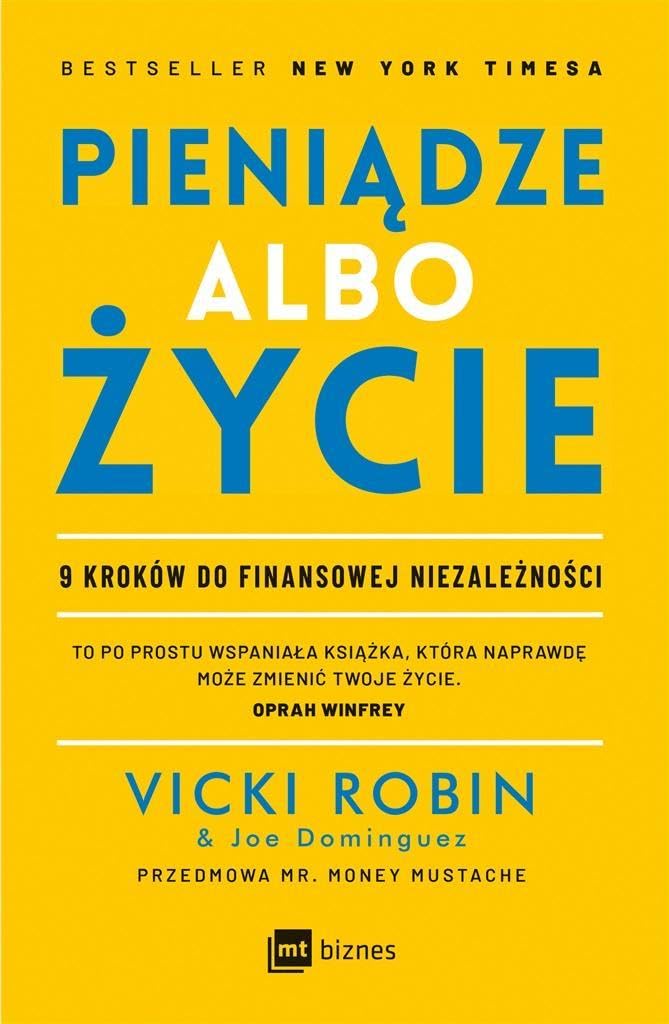

Ruch FIRE (Financial Independence, Retire Early) to ideologia finansowa, która zyskuje popularność wśród ludzi, którzy chcą osiągnąć niezależność finansową i przejść na emeryturę przed wiekiem 65 lat. Ruch ten narodził się w USA w latach 90. XX wieku, kiedy to Vicki Robin i Joe Dominguez opublikowali książkę “Your Money or Your Life”, która stała się bestsellerem.

Pieniądze albo życie

Książka Your money or Your Life (Pieniądze albo życie) autorstwa Vicki Robin i Joe Dominquez stała się światowym bestselerem już w latach 90.

Książka ta opowiada o tym, jak osiągnąć finansową niezależność poprzez oszczędzanie i inwestowanie, a także o tym, jak zmienić swoje podejście do pieniędzy i życia. Ruch FIRE skupia się na tym, aby osiągnąć tzw. punkt przełomowy (ang. “tipping point”), czyli moment, w którym dochody pasywne z inwestycji przewyższają wydatki.

Zasady FIRE

Jeśli chcesz osiągnąć finansową niezależność i przejść na wcześniejszą emeryturę, musisz poznać podstawowe zasady FIRE, do których należą przede wszystkim:

- oszczędzanie

- inwestowanie

- minimalizacja wydatków

- zwiększenie dochodów

- konsekwencja

1. Oszczędzanie

FIRE opiera się na oszczędzaniu dużej części swojego dochodu. Najlepiej, jeśli będziesz w stanie oszczędzać co najmniej 50% dochodu, jednak im więcej, tym lepiej. Ważne jest, abyś żył poniżej swoich możliwości i inwestował wszelkie nadwyżki finansowe.

2. Inwestowanie

Oszczędzanie to tylko pierwszy krok. Aby osiągnąć cel FIRE, musisz inwestować swoje oszczędności. Mogą to być akcje, obligacje, fundusze inwestycyjne, ETF-y lub fundusze indekowe oraz dowolne inne aktywa, które będą wpracowywać regularny zysk. Pamiętaj jednak, że inwestowanie wiąże się z ryzykiem, więc rób to z głową.

3. Minimalizowanie wydatków

Aby oszczędzać więcej, musisz wydawać mniej. Przeanalizuj swoje wydatki i zdecyduj, co jest dla Ciebie naprawdę ważne. Możesz na przykład zrezygnować z samochodu na rzecz roweru, zrezygnować z jedzenia na mieście na rzecz gotowania w domu, itp. Sposobów na to, jak oszczędzać pieniądze jest naprawdę wiele.

4. Zwiększenie dochodu

Oszczędzanie i inwestowanie to tylko jedna strona medalu. Aby osiągnąć FIRE, musisz również zwiększyć swoje dochody. Możesz zacząć od szukania lepiej płatnej pracy lub poszukać dodatkowych źródeł dochodu. Pamiętaj, że mm więcej zarabiasz, tym więcej możesz oszczędzać i inwestować, co przybliży Cię do FIRE.

5. Konsekwencja

Ostatni punkt, ale nie mniej ważny, to konsekwencja. Osiągnięcie FIRE wymaga czasu i wysiłku. Musisz być konsekwentny w swoich działaniach i trzymać się swojego planu. Nie zniechęcaj się, jeśli droga będzie trudna. Pamiętaj, że cel jest warty poświęceń.

Jak osiągnąć niezależność finansową (FIRE)

Chcesz osiągnąć niezależność finansową i przejść na wcześniejszą emeryturę? Poniżej znajdziesz kilka kroków, które pomogą Ci osiągnąć ten cel.

1. Określ swoje cele finansowe

Pierwszym krokiem w drodze do niezależności finansowej jest określenie swoich celów finansowych. Przemyśl, ile pieniędzy potrzebujesz, aby móc przejść na emeryturę wcześniej niż przeciętny Polak. Zastanów się, jakie wydatki będziesz musiał zmniejszyć, a jakie zwiększyć, aby oszczędzać więcej.

2. Oszczędzaj jak najwięcej

Oszczędzanie to kluczowy element ruchu FIRE. Aby osiągnąć niezależność finansową, musisz oszczędzać jak najwięcej. Spróbuj oszczędzać co najmniej 50% swojego dochodu. Możesz zacząć od wyznaczenia sobie konkretnych celów oszczędnościowych i zapisywania wydatków.

3. Inwestuj mądrze

Oszczędzanie to tylko pierwszy krok. Aby osiągnąć niezależność finansową, musisz również inwestować swoje oszczędności. Wybierz mądrze instrumenty finansowe, takie jak fundusze indeksowe, obligacje lub nieruchomości. Pamiętaj, że inwestowanie wiąże się z ryzykiem, dlatego nie inwestuj więcej niż możesz sobie pozwolić na utratę.

4. Zwiększ swoje dochody

Oszczędzanie i inwestowanie to dwa kluczowe elementy ruchu FIRE, ale nie są one jedynymi sposobami na osiągnięcie niezależności finansowej. Możesz również zwiększyć swoje dochody, na przykład poprzez dodatkową pracę lub rozwijając swoje umiejętności i zdobywając lepiej płatną pracę.

5. Bądź konsekwentny

Osiągnięcie niezależności finansowej wymaga czasu i wysiłku. Bądź konsekwentny w swoich działaniach i nie poddawaj się na pierwszym trudzie. Pamiętaj, że każdy krok, który podejmujesz w kierunku osiągnięcia celu, przynosi Ci bliżej niezależności finansowej i wcześniejszej emerytury.

FIRE i Reguła 4%

Reguła 4% to jedna ze strategii osiągania FIRE (Financial Independence, Retire Early), która pomaga oszacować, ile pieniędzy rocznie możesz bezpiecznie wypłacać ze swojego portfela inwestycyjnego, aby te środki starczyły Ci na całe życie.

Wyobraź sobie, że zgromadziłeś wystarczająco dużą sumę oszczędności i inwestycji, która pozwala na wcześniejszą emeryturę. Teraz chcesz wiedzieć, jak dużą kwotę możesz bezpiecznie wypłacać każdego roku, by nie wyczerpać tych zasobów zbyt szybko. Właśnie tu wkracza Reguła 4%.

Reguła 4% mówi, że w pierwszym roku emerytury możesz wypłacić 4% wartości swojego portfela inwestycyjnego. W kolejnych latach możesz wypłacać tę samą kwotę, dostosowaną do inflacji. Na przykład, jeśli zgromadziłeś milion złotych, możesz wypłacać 40 tysięcy PLN rocznie. W następnym roku, jeśli inflacja wyniosła 2%, wypłacisz 40 tysięcy złotych plus 2%, czyli 40,8 tysiąca złotych.

Zasada ta opiera się na badaniach przeprowadzonych przez Williama Bengena w 1994 roku oraz na tzw. “Trinity Study”, które analizowały dane historyczne dotyczące zwrotów z inwestycji w akcje i obligacje. Badania te wykazały, że w okresie 30 lat, wypłacanie 4% rocznie było bezpieczne i nie prowadziło do wyczerpania portfela w większości scenariuszy rynkowych.

Niektórzy eksperci sugerują bardziej elastyczne podejście do Reguły 4%. Na przykład, w latach słabych dla rynku można zmniejszyć wypłaty, a w latach lepszych nieco je zwiększyć. Inni proponują, aby osoby wchodzące na wcześniejszą emeryturę pracowały na niepełny etat (Barista FIRE), co zmniejsza potrzebę korzystania z oszczędności.

FIRE i zasada 25x

Reguła 25x jest ściśle związana z Regułą 4% i stanowi jeden z filarów planowania finansowego w ruchu FIRE (Financial Independence, Retire Early). Wyjaśnia, jak oszacować kwotę oszczędności potrzebnych do osiągnięcia niezależności finansowej i wcześniejszej emerytury. Aby lepiej zrozumieć tę zasadę, zacznijmy od podstaw.

Reguła 25x mówi, że aby żyć z oszczędności przez nieokreślony czas bez ryzyka ich wyczerpania, musisz zgromadzić kwotę równą 25-krotności swoich rocznych wydatków. Jeżeli chcesz każdego roku wypłacać 4% swoich oszczędności (Reguła 4%), musisz mieć kwotę odpowiadającą 25-krotności rocznych kosztów życia.

Wyobraź sobie, że Twoje roczne wydatki wynoszą 40 tysięcy złotych. Aby zapewnić sobie niezależność finansową zgodnie z Regułą 25x, potrzebujesz portfela inwestycyjnego o wartości 1 miliona PLN (40,000 x 25 = 1,000,000). Osiągnięcie tej sumy pozwala na bezpieczne wypłacanie 4% rocznie, co odpowiada Twoim rocznym wydatkom przez kolejne 25 lat.

Reguła 25x wynika z tych samych badań, które leżą u podstaw Reguły 4%. Badania przeprowadzone przez Williama Bengena oraz “Trinity Study” pokazały, że mając portfel inwestycyjny wynoszący 25-krotność rocznych wydatków, można z dużym prawdopodobieństwem przetrwać na emeryturze przez co najmniej 25 lat, wypłacając 4% rocznie.

Jednak jak każda zasada, Reguła 25x ma swoje ograniczenia i powinna być dostosowywana do indywidualnych okoliczności. Współczesne warunki rynkowe, takie jak niskie wysokie procentowe i zmienność rynków finansowych, mogą sprawić, że osiągnięcie wymaganego kapitału będzie trudniejsze. Ponadto, dłuższa emerytura niż 30 lat, co jest celem wielu zwolenników FIRE, może wymagać zgromadzenia większego kapitału, na przykład 30-35-krotności rocznych wydatków.

Różne podejścia do FIRE

Choć FIRE to strategia finansowa, która skupia się na osiągnięciu niezależności finansowej i wcześniejszej emerytury, . Istnieją różne podejścia do FIRE, które zależą od twojego stylu życia, wydatków i komfortu.

Lean FIRE

Lean FIRE to koncepcja w ramach ruchu FIRE (Financial Independence, Retire Early), która polega na osiągnięciu niezależności finansowej poprzez utrzymanie bardzo niskiego poziomu wydatków. Osoby dążące do Lean FIRE żyją minimalistycznie, skupiając się na maksymalnym oszczędzaniu i redukcji kosztów życia. Celem jest zgromadzenie wystarczającego kapitału, aby móc przejść na wcześniejszą emeryturę przy minimalnych miesięcznych wydatkach.

Podstawą Lean FIRE jest zasada, że im mniej wydajesz, tym mniejszą kwotę musisz zaoszczędzić na emeryturę. Osoby dążące do tego celu często żyją znacznie poniżej swoich możliwości finansowych, rezygnując z luksusów, podróży, jedzenia na mieście i innych kosztownych rozrywek. Kluczowe jest tutaj osiągnięcie maksymalnej efektywności finansowej, co często wiąże się z mocnym zaciskaniem pasa i stałym monitorowaniem wydatków.

Lean FIRE jest często wybierany przez osoby, które cenią sobie prostotę i są skłonne do życia w sposób skromny i minimalistyczny. Taki styl życia może obejmować mieszkanie w mniejszych przestrzeniach, korzystanie z transportu publicznego zamiast posiadania samochodu, samodzielne gotowanie zamiast jedzenia na mieście, a także unikanie zbędnych zakupów i konsumpcji.

Chociaż Lean FIRE wymaga większej dyscypliny i poświęceń, oferuje również pewne korzyści. Przede wszystkim pozwala na osiągnięcie niezależności finansowej znacznie szybciej, co daje większą swobodę i elastyczność w życiu. Ponadto, osoby żyjące zgodnie z Lean FIRE często odkrywają, że mniejsza konsumpcja i prostszy styl życia przynoszą im więcej satysfakcji i mniej stresu.

Fat FIRE

Fat FIRE to koncepcja w ramach ruchu FIRE, która zakłada osiągnięcie niezależności finansowej przy wyższym poziomie wydatków niż tradycyjny model FIRE. Osoby dążące do Fat FIRE gromadzą większy kapitał, aby móc utrzymać komfortowy i często luksusowy styl życia po wcześniejszej emeryturze. Oznacza to, że mają więcej środków na podróże, jedzenie w restauracjach, hobby i inne luksusy bez konieczności rezygnacji z wygód, które oferuje wyższy standard życia.

Gdy osiągniesz FIRE, odwiedź najlepsze miasta nad polskim morzem!

W przeciwieństwie do Lean FIRE, który opiera się na minimalizmie i ekstremalnym oszczędzaniu, Fat FIRE pozwala na większą elastyczność finansową i wyższe roczne wydatki. Osoby planujące Fat FIRE muszą zgromadzić większy kapitał, często ponad to, co jest wymagane w standardowej Regule 25%, aby zapewnić sobie większe bezpieczeństwo finansowe i wyższą jakość życia.

Na przykład, ktoś z rocznymi wydatkami wynoszącymi 100 tysięcy dolarów musiałby zgromadzić 2,5 miliona dolarów przy zastosowaniu Reguły 4%, ale może dążyć do zgromadzenia nawet 3-4 milionów dolarów, aby zapewnić sobie dodatkowy komfort i bezpieczeństwo.

Fat FIRE wymaga bardziej agresywnego podejścia do oszczędzania i inwestowania, aby osiągnąć ten wyższy cel kapitałowy. Osoby dążące do Fat FIRE często inwestują w bardziej zdywersyfikowane portfele, aby uzyskać stabilne i wysokie zwroty z inwestycji.

Ten model jest także bardziej odporny na zmienność rynków i nieprzewidziane wydatki, ponieważ większy kapitał zapewnia lepsze zabezpieczenie finansowe. W skrócie, Fat FIRE to strategia osiągnięcia niezależności finansowej, która pozwala na komfortowy, dostatni styl życia, bez konieczności drastycznego ograniczania wydatków, oferując większą elastyczność i bezpieczeństwo na emeryturze.

Barista FIRE

Barista FIRE to strategia, która łączy częściową niezależność finansową z pracą na niepełny etat. Osoby wybierające Barista FIRE zgromadziły już znaczące oszczędności, ale nie na tyle, aby całkowicie przejść na emeryturę. Zamiast pracować w pełnym wymiarze godzin, decydują się na mniej stresującą pracę na pół etatu lub w niepełnym wymiarze godzin, aby pokryć bieżące wydatki, jednocześnie korzystając z oszczędności na emeryturę.

Taka strategia pozwala na utrzymanie wyższego poziomu komfortu finansowego bez konieczności gromadzenia ogromnych sum pieniędzy. Praca na niepełny etat może również zapewniać dodatkowe korzyści, takie jak ubezpieczenie zdrowotne, co jest ważne w krajach, gdzie takie ubezpieczenie nie jest powszechnie dostępne lub jest kosztowne.

Barista FIRE może być atrakcyjną opcją dla tych, którzy nie chcą lub nie mogą pracować w pełnym wymiarze godzin aż do pełnej emerytury, ale jednocześnie nie chcą całkowicie rezygnować z pracy. Dzięki tej strategii można zmniejszyć obciążenie psychiczne i fizyczne związane z pełnoetatową pracą, zachowując jednocześnie pewien poziom aktywności zawodowej i społecznej.

Coast FIRE

Strategia Coast FIRE polega na zainwestowaniu wystarczającej sumy pieniędzy w młodym wieku, aby móc pozwolić na jej wzrost przez długoterminowe inwestowanie, z pominięciem dalszego regularnego oszczędzania. Osoby realizujące ten plan zazwyczaj nadal pracują, ale bez konieczności gromadzenia kapitału w takim samym tempie jak na początku drogi do niezależności finansowej.

Ludzie dążący do Coast FIRE często wybierają inwestowanie pasywne takie jak nieruchomości, dywidendy czy fundusze inwestycyjne i jednocześnie tworzą pasywne dochody. Dzięki temu mogą stopniowo zwiększać swój kapitał inwestycyjny i zbliżać się do pełnej niezależności finansowej w sposób mniej intensywny i bardziej zrównoważony.

W praktyce, osoba realizująca Coast FIRE może osiągnąć częściową niezależność finansową, gdy jego oszczędności i inwestycje pozwalają na pokrycie części lub większości miesięcznych kosztów życia. Zamiast kontynuować intensywne oszczędzanie, osoba ta może skupić się na rozwoju swojej kariery, pasji czy innych celach życiowych, jednocześnie wykorzystując wzrost kapitału inwestycyjnego do stopniowego zbliżania się do pełnej niezależności finansowej w przyszłości.

F.I.R.E a inflacja

Wpływ inflacji na możliwość oszczędzania czy też życia z odłożonych środków jest ogromny! Jak wiesz, inflacja to stopniowy wzrost cen dóbr i usług w gospodarce, który obniża siłę nabywczą pieniądza. Oznacza to, że z biegiem czasu, ta sama suma pieniędzy wystarczy Ci na mniej dóbr i usług, co przekłada się na wartość zgromadzonych oszczędności.

Jeśli Twoim celem jest osiągnięcie FIRE, musisz wziąć pod uwagę spadek siły nabywczej pieniądza na przestrzeni kolejnych lat i oszczędzać oraz inwestować więcej.

Na przykład, jeżeli inflacja wynosi 6% rocznie, to wartość rzeczywista zgromadzonych oszczędności zmniejsza się o 6% każdego roku, jeśli nie przynoszą one odpowiedniego zwrotu.

Inflacja wpływa również na możliwość odkładania pieniędzy, ponieważ wzrost kosztów życia sprawia, że część dochodu, którą chcesz oszczędzać, po prostu będzie się zmniejszać właśnie przez inflację.

Aby zminimalizować negatywny wpływ inflacji, warto inwestować w aktywa, które mają potencjał do przewyższania stopy inflacji. Przykłady takich inwestycji obejmują akcje, które historycznie przynosiły wyższe zwroty niż inflacja, nieruchomości, które mogą zyskiwać na wartości i generować dochód z najmu, oraz obligacje indeksowane do inflacji, które oferują ochronę przed wzrostem cen.

Kalkulator F.I.R.E.

Opracowanie: Decider Street